✅ Per investire denaro in modo sicuro e redditizio, diversifica tra ETF, obbligazioni solide e fondi indicizzati a basso rischio, puntando sulla crescita costante.

Investire del denaro in modo sicuro e redditizio richiede una strategia ben ponderata che bilanci rischio e rendimento. Per ottenere questo equilibrio, è fondamentale diversificare gli investimenti, preferire strumenti finanziari con un profilo di rischio moderato e adottare una visione di lungo termine. Soluzioni come i titoli di stato, i fondi comuni di investimento a bassa volatilità e i conti deposito rappresentano esempi di investimenti sicuri, mentre l’inserimento di una quota limitata in azioni o ETF può accrescere il potenziale di rendimento.

In questo articolo analizzeremo le varie tipologie di investimento che coniugano sicurezza e redditività, esplorando le caratteristiche di ciascuna e fornendo consigli pratici su come costruire un portafoglio solido. Verranno presentate le strategie di diversificazione e gestione del rischio, oltre a indicazioni sulle tempistiche e sul monitoraggio degli investimenti per massimizzare i guadagni senza esporsi inutilmente a rischi elevati.

Tipologie di Investimenti Sicuri e Redditizi

Per investire con sicurezza e ottenere rendimenti soddisfacenti, è importante conoscere le principali opzioni finanziarie disponibili, ciascuna con differenti livelli di rischio:

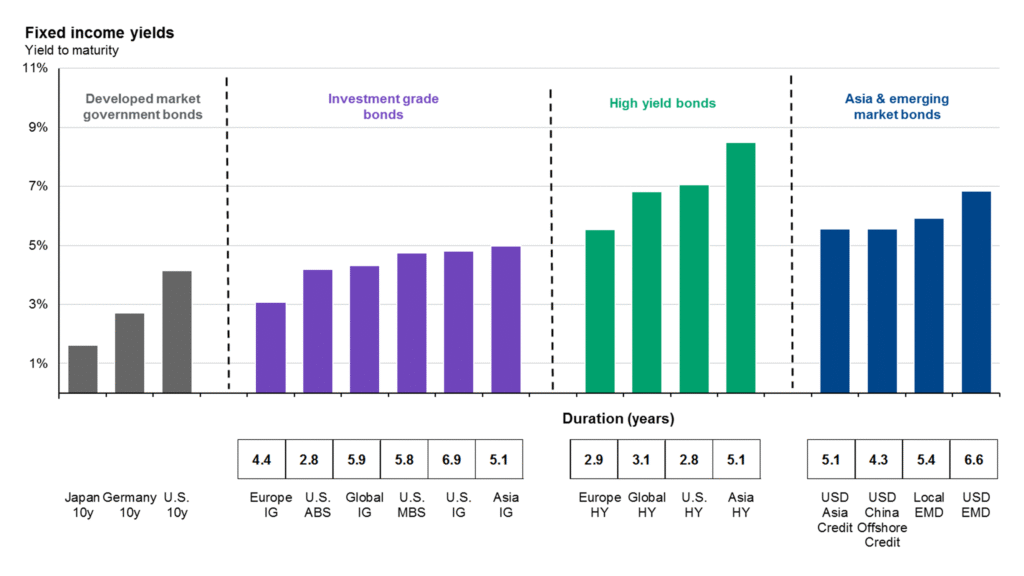

- Obbligazioni governative e corporate: rappresentano un investimento a basso rischio, soprattutto se emesse da stati affidabili o aziende solide. Offrono un rendimento fisso e prevedibile.

- Fondi comuni e ETF a bassa volatilità: consentono di diversificare l’investimento su più asset, riducendo il rischio complessivo.

- Conti deposito e certificati di deposito: strumenti a basso rischio con rendimenti bassi ma garantiti, utili per preservare il capitale.

- Immobili a reddito: l’acquisto di proprietà da affittare può garantire un flusso costante di entrate, anche se richiede una gestione attenta e un investimento iniziale consistente.

Strategie per Massimizzare Sicurezza e Redditività

Una buona strategia di investimento deve comprendere:

- Diversificazione: suddividere il capitale tra diversi strumenti finanziari per ridurre l’esposizione al rischio di un singolo asset.

- Orizzonte temporale adeguato: investire con una prospettiva di medio-lungo termine per favorire la crescita del capitale e ammortizzare eventuali fluttuazioni di mercato.

- Monitoraggio costante: rivedere periodicamente il portafoglio e adattarlo alle variazioni del mercato e agli obiettivi personali.

- Consulenza professionale: valutare l’opportunità di affidarsi a un consulente finanziario per ottenere suggerimenti personalizzati e aggiornati.

Raccomandazioni Pratiche

- Evita di concentrare tutto il capitale in un unico investimento, specialmente in asset ad alto rischio.

- Considera fondi indicizzati o ETF per un’esposizione diversificata a costi contenuti.

- Prediligi strumenti con rating creditizio elevato per ridurre il rischio di insolvenza.

- Stabilisci obiettivi chiari e coerenti con la tua propensione al rischio e la tua situazione finanziaria.

I principali strumenti finanziari per investimenti sicuri e redditizi

Quando si parla di investimenti, la paura di perdere il capitale è spesso ciò che frena molti risparmiatori. Tuttavia, esistono diversi strumenti finanziari che permettono di coniugare sicurezza e redditività. In questa sezione, esploreremo alcune opzioni valide e consolidate, analizzando i loro vantaggi, rischi e casi d’uso reali.

1. Obbligazioni governative e titoli di stato

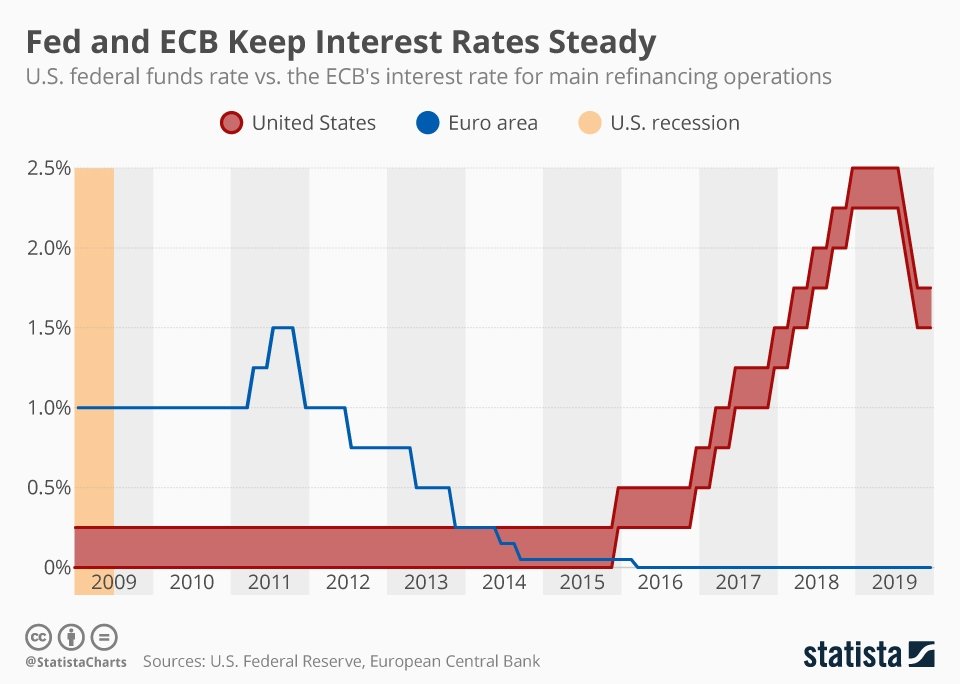

Le obbligazioni emesse da stati affidabili rappresentano uno degli investimenti più sicuri in assoluto. Questi titoli garantiscono un rendimento fisso o indicizzato e offrono una protezione quasi totale del capitale investito.

- Vantaggi: Basso rischio di insolvenza, rendimenti stabili, liquidità elevata.

- Svantaggi: Rendimento generalmente inferiore ad altri strumenti, rischio di inflazione che può erodere i guadagni reali.

Ad esempio, nel 2023, i BTP italiani a 10 anni hanno offerto rendimenti intorno al 4%, un buon compromesso tra rischio e profitto rispetto ai tassi bancari tradizionali.

2. Fondi comuni di investimento a basso rischio

I fondi comuni di investimento che puntano su obbligazioni, titoli governativi o asset conservativi sono un’ottima scelta per chi desidera diversificare senza esporsi a grandi oscillazioni di mercato.

- Investono in un portafoglio diversificato per ridurre il rischio.

- Sono gestiti da professionisti con esperienza nel controllo della volatilità.

Consiglio pratico: optare per fondi con spese di gestione basse per massimizzare i rendimenti netti.

3. Certificati di deposito (CD) e conti deposito remunerati

I certificati di deposito sono strumenti finanziari che prevedono il blocco del capitale per un periodo prefissato in cambio di un interesse garantito. Sono perfetti per chi desidera un investimento facile e senza sorprese.

- Vantaggi: Garanzia sul capitale, interessi fissi, semplicità.

- Svantaggi: Rendimento limitato, penalità in caso di prelievo anticipato.

Ad esempio, alcuni conti deposito in Italia offrono oggi tassi superiori all’1,5%, ben sopra la media del conto corrente.

4. ETF a gestione passiva su indici diversificati

Gli Exchange Traded Funds (ETF) sono fondi che replicano indici di mercato. Quelli a gestione passiva offrono un’eccellente modalità di investimento a basso costo e rischio controllato, soprattutto se scelti su indici ampi e diversificati come l’Euro Stoxx 50 o il S&P 500.

| Caratteristica | Vantaggi | Svantaggi |

|---|---|---|

| Costi | Bassi rispetto ai fondi gestiti | Spese nascoste non sempre trasparenti |

| Diversificazione | Molto elevata a costi contenuti | Rischio di mercato generale |

| Liquidità | Facile compravendita in qualsiasi momento | Possibile volatilità a breve termine |

Nota importante: per minimizzare il rischio, orientarsi sugli ETF che replicano indici ampi e settori stabili.

Consigli pratici per scegliere lo strumento giusto

- Valuta il tuo profilo di rischio: non esiste investimento sicuro al 100%, ma alcune soluzioni sono più stabili.

- Diversifica: non mettere tutte le uova nello stesso paniere.

- Informati sui costi: le spese possono erodere in modo significativo i rendimenti.

- Monitora periodicamente: il mercato cambia, quindi è consigliabile rivedere la strategia almeno una volta all’anno.

In sintesi, combinando strumenti come obbligazioni governative, fondi a basso rischio, certificati di deposito e ETF diversificati, è possibile costruire un portafoglio solido in grado di offrire rendimenti interessanti senza esporsi a rischi eccessivi.

Domande frequenti

Quali sono le opzioni di investimento più sicure?

Le opzioni più sicure includono i titoli di stato, i conti di deposito garantiti e i fondi obbligazionari a basso rischio.

Come bilanciare rischio e rendimento nel mio portafoglio?

Una buona strategia prevede la diversificazione tra asset a basso e medio rischio per ottimizzare il rendimento mantenendo la sicurezza.

Investire in azioni è rischioso?

Sì, le azioni possono essere volatili, ma a lungo termine offrono spesso rendimenti superiori rispetto ad altri investimenti sicuri.

Qual è l’importanza della liquidità negli investimenti?

La liquidità permette di accedere rapidamente ai propri soldi senza perdite, importante per gestire imprevisti finanziari.

Come iniziare a investire se ho un budget limitato?

Puoi iniziare con piccoli importi tramite piattaforme di investimento online e fondi comuni con basse soglie di ingresso.

| Tipo di Investimento | Rendimento Atteso | Rischio | Liquidità | Capitale Minimo |

|---|---|---|---|---|

| Titoli di Stato | Basso-Medio (1-3%) | Basso | Alta | 100 € |

| Conti di Deposito | Basso (0.5-1.5%) | Basso | Media | 500 € |

| Fondi Obbligazionari | Medio (2-4%) | Basso-Medio | Alta | 100 € |

| Azioni | Alto (5%+ a lungo termine) | Alto | Alta | Variabile |

| ETF | Medio-Alto (3-7%) | Medio | Alta | 50 € |

Ti invitiamo a lasciare i tuoi commenti qui sotto e a consultare altri articoli sul nostro sito per approfondire ulteriormente come investire in modo sicuro e redditizio.